Thanh toán T/T là gì? Quy trình thanh toán T/T

Trong thương mại quốc tế, đặc biệt là xuất – nhập khẩu, thanh toán T/T là một hình thức thanh toán được sử dụng rất phổ biến, mang đến nhiều lợi ích giao dịch cho cả người mua và người bán. Vậy thanh toán T/T là gì? Quy trình thanh toán T/T như thế nào? Hãy tham khảo bài viết dưới đây của Thomasday để hiểu rõ hơn bạn nhé!

Thanh toán T/T là gì?

Thanh toán T/T (T/T – Telegraphic Transfer – chuyển tiền bằng điện) là một phương thức thanh toán quốc tế. Cụ thể, nhà nhập khẩu sẽ yêu cầu ngân hàng chuyển một số tiền nhất định cho người hưởng thụ (bên xuất khẩu) bằng phương thức chuyển tiền điện SWIFT hoặc Telex.

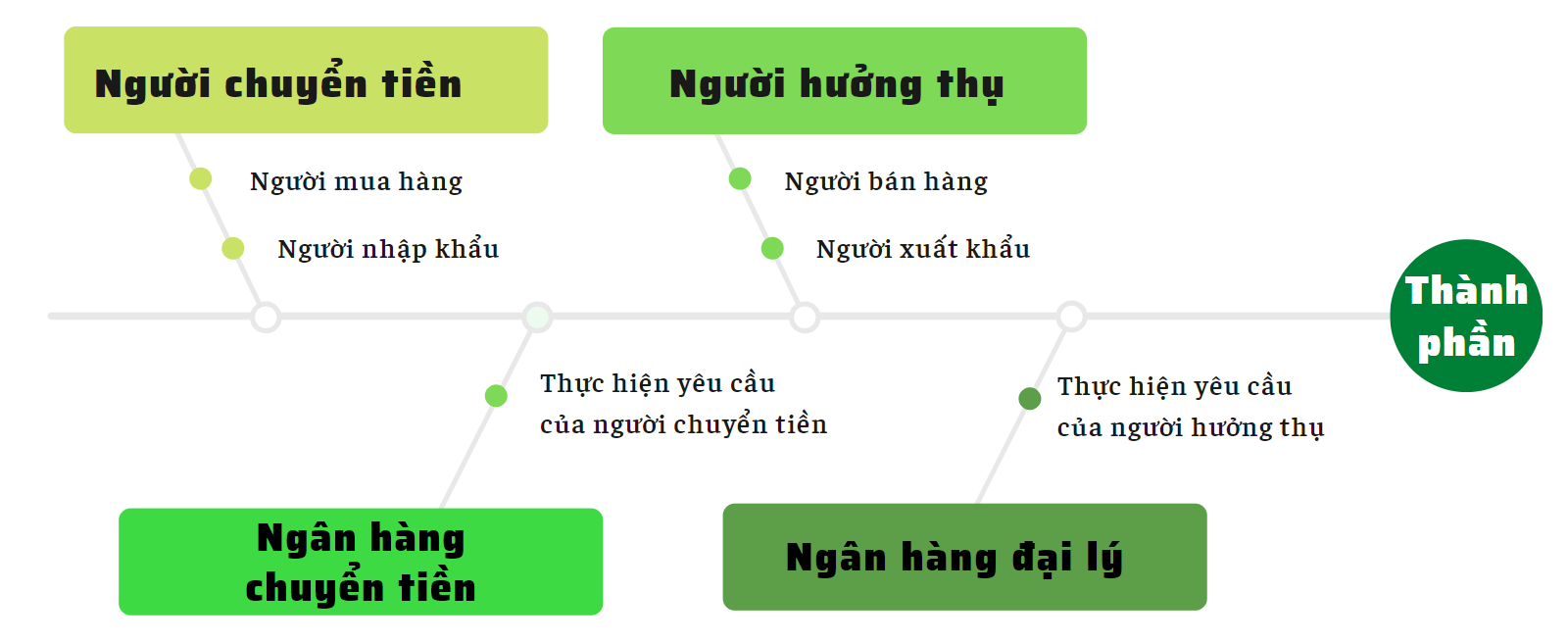

Các bên tham gia thanh toán theo hình thức T/T

Phương thức thanh toán T/T được thực hiện khi có sự tham gia của các thành phần dưới đây:

- Người chuyển tiền (Remitter): là người mua hàng, người nhập khẩu, người bị nợ

- Người hưởng thụ (Beneficiary): là người bán hàng, người xuất khẩu, chủ nợ

- Ngân hàng chuyển tiền (Remitting bank): ngân hàng thực hiện yêu cầu của người chuyển tiền

- Ngân hàng đại lý (Agent bank): thực hiện các yêu cầu của người hưởng thụ. Ngân hàng đại lý sẽ có mối quan hệ đại lý với ngân hàng chuyển tiền và thông thường là những ngân hàng mà người hưởng thụ có mở tài khoản tại đó.

Phương thức thanh toán T/T

Khi thực hiện thanh toán T/T, người chuyển tiền có thể thực hiện theo 2 hình thức dưới đây:

- Thanh toán T/T trả trước: nhà nhập khẩu (người chuyển tiền) sẽ thanh toán cho nhà xuất khẩu (người hưởng thụ) trước khi nhận hàng.

- Thanh toán T/T trả sau: nhà nhập khẩu (người chuyển tiền) sẽ thanh toán cho nhà xuất khẩu (người hưởng thụ) sau khi nhận hàng.

Quy trình thanh toán T/T

Trước khi thực hiện thanh toán T/T, bạn cần chuẩn bị một số giấy tờ sau:

Đối với chuyển tiền trả trước

- Hợp đồng ngoại thương

- Hợp đồng mua bán ngoại tệ (nếu tài khoản ngoại tệ của bạn không đủ, bạn cần mua ngoại tệ để thanh toán cho bên xuất khẩu)

- Lệnh chi trả (Payment Order)

Đối với chuyển tiền trả sau

- Hợp đồng ngoại thương

- Hợp đồng mua bán ngoại tệ (nếu có)

- Tờ khai hải quan

- Hóa đơn thương mại (Commercial Invoice)

- Vận đơn

- Lệnh chi trả (Payment Order)

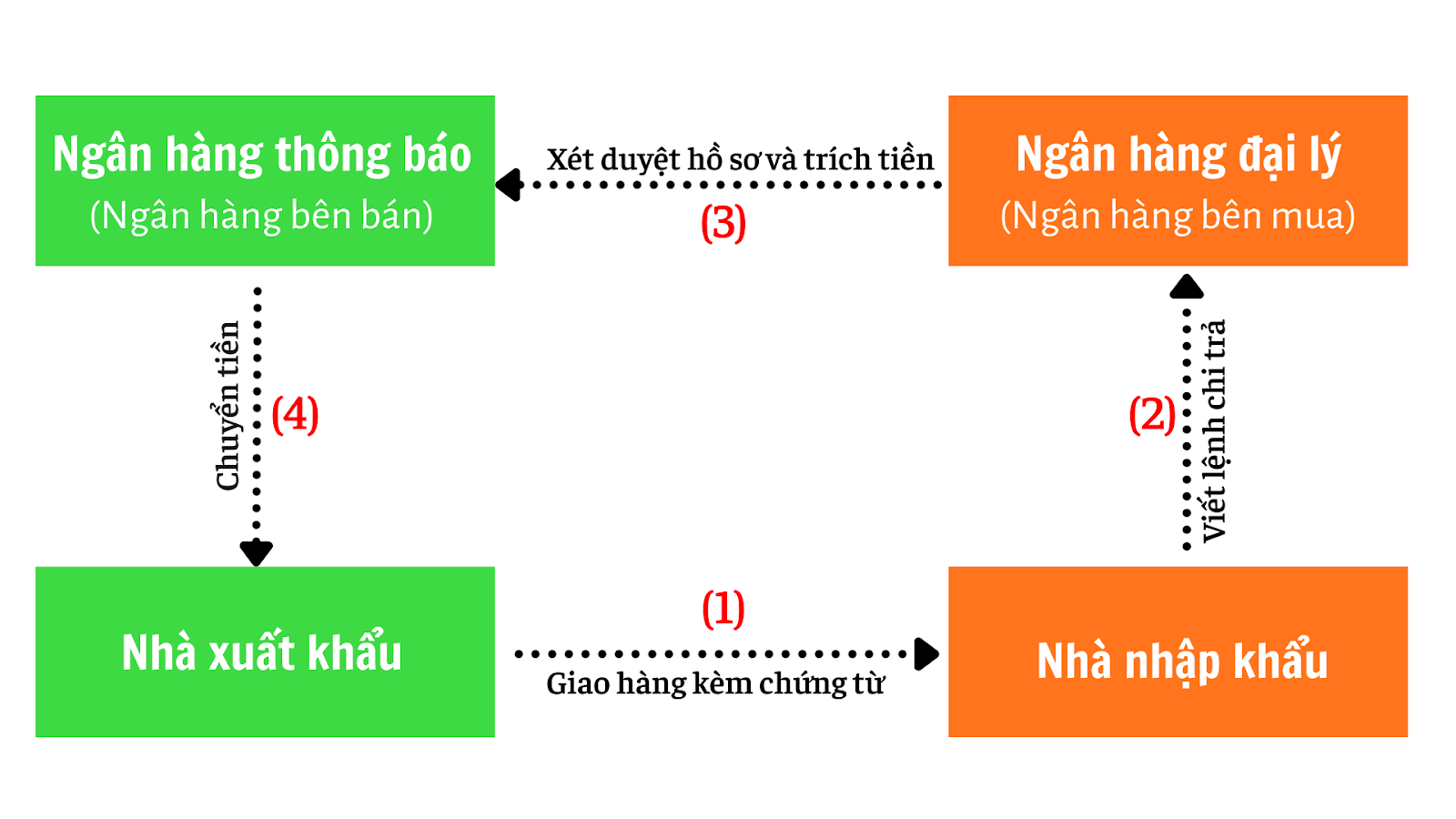

Quy trình thanh toán T/T

Bước 1: Nhà xuất khẩu giao hàng kèm chứng từ

Phía nhà xuất khẩu thực hiện đóng hàng, kiểm kê và giao hàng cho người nhập khẩu, đính kèm theo một số loại hóa đơn, chứng từ có liên quan đến hàng hóa đó.

Bước 2: Người nhập khẩu viết lệnh chi trả

Sau khi hàng hóa và chứng từ được gửi đi, người nhập khẩu phải viết lệnh chi trả để yêu cầu ngân hàng phát hành (ngân hàng bên mua) chuyển tiền cho nhà xuất khẩu.

Đối với thanh toán trả trước, người nhập khẩu phải xuất trình một số chứng từ như vận đơn, tờ khai hải quan, hóa đơn thương mại khi nhận hàng.

Bước 3: Chờ ngân hàng xét duyệt và trích tiền

Ngân hàng đại lý (ngân hàng bên mua) sẽ tiến hành xét duyệt hồ sơ và kiểm tra tài khoản người chuyển tiền có đủ thanh toán hay không. Nếu hợp lệ, ngân hàng sẽ trích tiền trả cho người thụ hưởng và báo nợ tài khoản cho bên chuyển tiền.

Bước 4: Chuyển tiền cho nhà xuất khẩu

Ngân hàng thông báo (ngân hàng bên bán) sẽ thực hiện chuyển tiền và báo có cho tài khoản của người thụ hưởng.

Như vậy, quy trình thanh toán T/T hoàn tất, người nhập khẩu đã nhận đầy đủ hàng hóa và bộ chứng từ, nhà xuất khẩu nhận đủ tiền thanh toán.

Ưu nhược điểm hình thức thanh toán T/T

Thanh toán T/T là hình thức thanh toán quốc tế được rất nhiều doanh nghiệp sử dụng, bởi nó mang đến nhiều lợi ích nổi bật. Tuy nhiên, hình thức này cũng tồn tại những hạn chế mà bạn cần phải cân nhắc trước khi thực hiện cho đơn hàng của mình. Dưới đây là một số ưu – nhược điểm của thanh toán T/T mà bạn cần tham khảo!

Ưu điểm

- Đối với khách hàng (người chuyển tiền, người hưởng thụ)

+ Thủ tục chuyển tiền đơn giản, phí giao dịch thấp, không yêu cầu nhiều giấy tờ liên quan.

+ Thời gian chuyển tiền nhanh chóng, thuận tiện cho cả người gửi và người nhận.

+ Khi thanh toán trả trước, nhà xuất khẩu sẽ không gặp phải những rủi ro, tranh chấp với nhà nhập khẩu.

+ Khi thanh toán trả sau, nhà nhập khẩu sẽ có lợi thế về kiểm tra chất lượng, đổi trả nếu hàng hóa có vấn đề trước khi thanh toán.

- Đối với ngân hàng (Ngân hàng chuyển tiền, ngân hàng đại lý)

+ Ngân hàng đóng vai trò là khâu trung gian, liên kết giữa người gửi và người nhận tiền, hưởng lợi nhuận từ phí hoa hồng của người gửi tiền.

+ Mặt khác, ngân hàng chỉ thực hiện khi có yêu cầu của nhà nhập khẩu, không có trách nhiệm về thời gian và số tiền cần thanh toán.

Nhược điểm

- Đối với thanh toán T/T trả trước

+ Rủi ro lúc này sẽ thiên về phía nhà nhập khẩu (người gửi tiền), vì thanh toán trước sẽ không thể kiểm soát được chất lượng hàng hóa, có thể người bán giao hàng chậm trễ hoặc không giao hàng, làm ảnh hưởng đến hoạt động kinh doanh sản xuất.

+ Doanh nghiệp sẽ gặp khó khăn trong vấn đề xoay vòng vốn, vì phải bỏ ra một khoản tiền lớn vào một mối.

+ Nếu cả 2 bên không quy định về tỷ giá ngoại tệ tại thời điểm trả tiền và nhận hàng thì sẽ gặp những rủi ro về chênh lệch tỷ giá.

- Đối với thanh toán T/T trả sau

+ Với hình thức này, rủi ro cho người xuất khẩu sẽ nhiều hơn, vì nếu bên nhập khẩu gặp vấn đề khó khăn về tài chính hay xoay vốn chưa kịp dẫn đến thanh toán chậm trễ, thanh toán thiếu, kéo dài thời gian thanh toán.

+ Trường hợp xấu hơn là bên nhập khẩu “bùng hàng” thì đơn vị xuất khẩu không chỉ thiệt hại nặng nề mà còn tốn một khoản phí vận chuyển, phải bán rẻ, tái xuất.

Mức phí thanh toán T/T của một số ngân hàng

Ngân hàng thương mại cổ phần Ngoại thương Việt Nam (Vietcombank)

- Phí chuyển tiền đi bằng điện SWIFT: 0,2% (Tối thiểu: 5 USD, tối đa: 200 USD).

Ngoài ra, bạn phải trả thêm phí dịch vụ trả ngân hàng nước ngoài từ 10 – 40 USD/giao dịch tùy vào loại tiền.

- Phí chuyển nhận tiền đến bằng điện SWIFT (Không thu phí với chỉ thị phí OUR): 0,05% (Tối thiểu: 2 USD, tối đa: 70 USD).

Ngoài ra, nếu nhận tiền mặt bằng VND thì không tính phí. Nhưng đối với USD nguồn từ ngân hàng khác chuyển về trong vòng 30 ngày, bạn phải thanh toán thêm phí 0,15% – tối thiểu 2 USD. Các ngoại tệ còn lại là 0,4% – tối thiểu 3 USD.

Ngân hàng thương mại cổ phần Á Châu (ACB)

- Phí chuyển tiền bằng điện SWIFT: 0,25% (Tối thiểu 7 USD).

Ngoài ra, phí ngân hàng nước ngoài sẽ thu từ 25 – 50 USD tuỳ thuộc loại ngoại tệ.

- Phí nhận tiền chuyển đến: 0,05% (Tối thiểu 2 USD, tối đa 200 USD).

Ngoài ra, nếu nhận tiền mặt, phí dịch vụ là 0,35% – tối thiểu 3 USD.

Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam (Agribank)

- Phí chuyển tiền đi: 0,2% + 15 USD (Tối thiểu 5 USD, tối đa 300 USD).

Ngoài ra, bạn cần thanh toán phí ngân hàng nước ngoài thu từ 3 – 25 USD tuỳ loại ngoại tệ.

- Phí chuyển tiền đến: 0.1% (Tối thiểu 5 USD, tối đa 50 USD).

Điện phí một số ngân hàng khác:

- Vietinbank: 5 USD/điện

- Sacombank: từ 8 USD/điện

- BIDV: 5 USD/điện hoặc 100.000 VNĐ/điện

Thanh toán T/T và TTR có gì khác nhau?

Khi tìm hiểu về phương thức thanh toán quốc tế, nhiều người sẽ bị nhầm lẫn giữa T/T và TTR. Nhưng thực tế, 2 phương thức thanh toán này hoàn toàn khác nhau. Cụ thể, hãy tham khảo bảng so sánh dưới đây nhé!

| Tiêu chí so sánh | T/T | TTR |

| Hình thức | Chuyển tiền bằng điện SWIFT hoặc Telex | Chuyển tiền bằng điện có bồi hoàn |

| Tính chất | Độc lập, không phụ thuộc vào một phương thức nào khác | Được áp dụng trong các thanh toán tín dụng chứng từ L/C |

| Thủ tục | Đơn giản | Phức tạp |

| Thời gian nhận tiền | 1 – 2 ngày, kể từ ngày nhà nhập khẩu gửi tiền. | + Nếu L/C cho phép TTR, ngân hàng sẽ tiến hành quyết toán trong thời hạn 3 ngày kể từ ngày được L/C công nhận. + Nếu L/C không cho phép TTR, bên xuất khẩu phải mất rất nhiều thời gian để hoàn thành chứng từ, đồng thời đợi thêm 7 ngày làm việc thì mới biết chính xác có được thanh toán hay không. |

Lời kết

Như vậy, thanh toán T/T là một phương thức thanh toán tiện lợi, nhanh chóng cho cả người gửi và người nhận. Tuy nhiên, bên cạnh những ưu điểm nổi bật, hình thức này vẫn tồn tại nhiều rủi ro không lường trước được. Vì thế, bạn nên cân nhắc trước khi lựa chọn hình thức thanh toán này, để đảm bảo quyền lợi cho mình nhé! Chúc các bạn thành công!